Der Blick in die Bilanz liefert Laien erst mal wenig Informationen.

Erfahrene Kreditanalysten dagegen können aus der Bilanz sehr viel über ein Unternehmen lesen. Sie erkennen aus den Zahlen, wie es um die finanzielle Gegenwart eines Unternehmens bestellt ist und inwieweit es für eine erfolgreiche Zukunft gerüstet ist.

War ein Unternehmen in der Vergangenheit erfolgreich, ist die Wahrscheinlichkeit hoch, dass es auch künftig erfolgreich sein wird. Zumindest höher als bei einem bislang erfolglosen Unternehmen. Darum ist die Jahresabschlussanalyse für die Bank immer noch das wichtigste Instrument, um die Kreditwürdigkeit von Unternehmen zu beurteilen.

Kennzahlen liefern die interessanten Informationen

Die einzelnen Bilanzpositionen isoliert betrachtet, sagen wenig über Erfolg und Stabilität eines Unternehmens aus. Erst wenn die Zahlen zueinander ins Verhältnis gesetzt, also Kennzahlen gebildet werden, ergeben sich wichtige Informationen zur wirtschaftlichen Lage des Unternehmens.

Die Beobachtung der Kennzahlen über einen längeren Zeitraum hinweg offenbart interessante Aussagen über die Entwicklung des Unternehmens. Der Vergleich mit Kennzahlen anderer Unternehmen der Branche erlaubt Ihnen eine fundierte Beurteilung der eigenen wirtschaftlichen Situation und eine Einordnung der eigenen Stellung im Wettbewerb.

Inhalt

In diesem Beitrag erfahren Sie, wie die wichtigsten Kennzahlen berechnet werden und warum jede von ihnen Informationen preisgibt, die nicht nur für Geldgeber interessant sind. Sondern vor allem für Sie als Unternehmer*in.

Kennzahlen zur Kapital- und Vermögensstruktur

Eigenkapitalquote

Schlägt ein Banker die Bilanz auf, gilt der erste Blick dem „Eigenkapital“. Die Eigenkapitalquote setzt das Eigenkapital in Relation zur Bilanzsumme. Sie zeigt, zu welchem Prozentsatz das Unternehmensvermögen mit Eigenkapital finanziert ist. Die Eigenkapitalquote lässt sich ganz einfach berechnen:

Eigenkapital ist das Fundament einer stabilen Unternehmensfinanzierung. Anders als mit Fremdkapital kann das Unternehmen mit Eigenkapital ohne Einschränkungen arbeiten. Auch muss es nicht zurückbezahlt werden und kann bei drohender Insolvenz vom Geldgeber nicht einfach zurückgefordert werden. Für Eigenkapital müssen keine fest vereinbarten Zinsen bezahlt werden. Die Kapitalgeber werden aus den erwirtschafteten Gewinne bezahlt. Macht das Unternehmen keinen Gewinn, gehen sie leer aus. Je weniger Zins- und Tilgungszahlungen das Unternehmen belasten, desto leichter lassen sich mögliche künftige Verluste auffangen.

Es gibt keine feste Regel, wie hoch die Eigenkapitalquote sein sollte. In der Praxis gilt ein Unternehmen mit einer Eigenkapitalquote von mindestens 30 % als solide finanziert.

Generell gilt: je höher die Eigenkapitalquote, desto stabiler das Unternehmen. Einen entsprechend hohen Einfluss hat die Eigenkapitalquote deshalb auf das Ratingergebnis.

Wie bei allen anderen Kennzahlen auch ist die Höhe dieses Wertes branchenabhängig. Bei Produktionsunternehmen mit entsprechend hohem Anlagevermögen, wird eine höhere Eigenkapitalquote gefordert als bei reinen Dienstleistungs- und Handelsunternehmen.

Verschuldungsgrad

Der Verschuldungsgrad eines Unternehmens berechnet sich aus der Relation von Fremdkapital zum Eigenkapital. Damit entwickelt er sich entgegengesetzt zur Eigenkapitalquote. Steigt die Eigenkapitalquote, sinkt der Verschuldungsgrad und umgekehrt.

Grundsätzlich gilt, je höher der Verschuldungsgrad eines Unternehmens, desto abhängiger ist es von externen Gläubigern. Das wird spätestens dann gefährlich, wenn Banken nervös werden und ihr Geld zurückfordern. Diese dürfen Kredite kündigen, wenn sich die Vermögensverhältnisse des Unternehmens verschlechtern. In der Bank-Praxis habe ich es immer wieder erlebt: Kündigt eine Bank den Kredit ziehen die anderen Banken sofort nach. Dann ist die Insolvenz nicht mehr aufzuhalten.

Der Verschuldungsgrad sollte nicht höher als zwei zu eins sein, also höchstens doppelt so viel Fremdkapital wie Eigenkapital. Demnach darf die Fremdkapitalquote maximal 67 % der Bilanzsumme ausmachen.

Verschuldungsgrad und Eigenkapitalquote dürfen nicht isoliert beurteilt werden, sondern immer in Verbindung mit dem Unternehmensertrag. Eine schwache Unternehmensrendite erfordert eine höhere Eigenkapitalquote und umgekehrt.

Kapitaldienstfähig?

Kapitaldienst und Kapitaldienstgrenze einfach berechnen

… mit dem kostenlosen Excel-Tool.

Anlagenintensität

Die Anlagenintensität sagt aus, wie flexibel ein Unternehmen auf Konjunkturschwankungen reagieren kann. Je weniger Anlagevermögen, desto besser kann der Betrieb ein Auf und Ab bei der Auslastung abfedern.

Auch diese Kennzahl sagt isoliert betrachtet nicht viel aus, weil sie sich leicht beeinflussen lässt. Zum Beispiel durch Leasing. Beim Kauf einer Maschine wird diese in der Bilanz des Unternehmens ausgewiesen. Dadurch vergrößert sich das Anlagevermögen und damit die Anlagenintensität. Wird die Maschine mit Fremdkapital finanziert, erhöhen sich auf der Passivseite der Bilanz die Verbindlichkeiten und der Verschuldungsgrad steigt.

Wird die Maschine jedoch geleast, erscheint sie nicht im Anlagevermögen des Unternehmens, sondern im Vermögen der Leasinggesellschaft. Die Bilanzstruktur des Unternehmens verändert sich nicht. Gleichwohl müssen die Leasingraten bezahlt werden. Egal ob die Maschine ausgelastet ist oder nicht.

Unternehmen mit hoher Fertigungstiefe haben prinzipiell eine höhere Anlagenintensität. Hier ist das Risiko „schwerfällige Reaktion auf Nachfrageschwankungen“ gegen die damit einhergehenden Umsatz- und Ertragschancen abzuwägen.

Deckungsgrad

Die verschiedenen Deckungsgrade stellen einen Zusammenhang zwischen Kapitalstruktur und Vermögensstruktur der Bilanz her. Im Mittelpunkt steht der Grundsatz der Fristenkongruenz. Danach sollen langfristige Vermögensgegenstände wie Immobilien, Maschinen und Anlagen ausschließlich über Eigenkapital oder langfristige Darlehen finanziert werden.

Der Deckungsgrad II sollte auf jeden Fall über 100 % liegen, damit auch noch ein Bodensatz des Umlaufvermögens über langfristiges Kapital finanziert ist. Als Bodensatz gilt der eiserne Bestand an Vorräten und Forderungen aus Lieferung und Leistung, die immer offen sind.

Investitionsquote

Unternehmen, die nicht regelmäßig in notwendige Maschinen und Anlagen investieren, sind irgendwann nicht mehr wettbewerbsfähig. Fallen Maschinen und Anlagen aus, steht die Produktion. Darum wird eine hohe Investitionsquote grundsätzlich positiv beurteilt. Allerdings muss die Investitionsquote über einen längeren Zeitraum beobachtet werden. Wurden in einem Jahr viel investiert, darf es in den Folgejahren weniger sein.

Eine geringe Nettoinvestitionsquote ist ein Anzeichen, dass lediglich vorhandenes Vermögen ersetzt wurde. Wachsende Unternehmen weisen eine hohe Nettoinvestitionsquote aus.

Die Investitionsquote ist eine Kennzahl mit eingeschränktem Aussagewert. Wie hoch die Investitionsquote sein soll, hängt von der Branche ab. Werden Maschinen und Anlagen geleast statt gekauft, wirkt sich das Geschäft nicht auf die Investitionsquote aus, obwohl das Unternehmen laufend investiert.

Banken laden ihre Kreditnehmer jährlich zur Bilanzbesprechung. Lassen Sie bei dieser Gelegenheit erklären, wie Ihre Rating-Einstufung zustande gekommen ist und wie Ihr Unternehmen im Branchenvergleich steht. Manchmal geben Banken Kopien ihrer Auswertungen raus.

Kapitaldienstfähig?

Kapitaldienst und Kapitaldienstgrenze einfach berechnen

… mit dem kostenlosen Excel-Tool.

Kennzahlen zum Unternehmenserfolg

Ein Jahresgewinn von einer Million Euro: Ein fantastisches oder eher ein bescheidenes Ergebnis? Kommt darauf an… Wer musste was und wie viel dafür leisten? Erfolgskennzahlen setzen Ertragszahlen in Relation zum dafür geleisteten Einsatz. Mit ihrer Hilfe kommen Sie den Ursachen für Erfolg oder Misserfolg auf die Spur.

Umsatzrentabilität

Die Umsatzrentabilität, auch Umsatzrendite genannt, stellt den auf den Umsatz bezogenen Gewinnanteil dar. Eine Umsatzrendite von 10 % bedeutet, dass mit jedem umgesetzten Euro ein Gewinn von 10 Cent erwirtschaftet wurde. Steigende Umsatzrentabilität bei unverändertem Verkaufspreis deutet auf eine zunehmende Produktivität im Unternehmen hin. Dagegen sind sinkende Umsatzrentabilität ein Signal für sinkende Produktivität und steigende Kosten.

Um diese Kennzahl nicht durch außerordentliche Ergebnisfaktoren zu verfälschen, wird für die Erfolgsbeurteilung meist das „Betriebs- + Finanzergebnis“ und nicht der Gewinn zugrunde gelegt. In diesem Ergebnis sind weder außerordentlichen Erträge und Aufwendungen noch Steuern enthalten, die das Ergebnis verfälschen können.

Die Höhe der Umsatzrendite ist stark von der Branche abhängig. Im Einzelhandel (vor allem im Lebensmitteleinzelhandel) ist sie deutlich niedriger als in anlagenintensiven Produktionsunternehmen. Dort gelten Unternehmen erst ab einer Umsatzrendite größer 10 % als renditestark.

Eigenkapital-Rentabilität

Eigenkapital haftet für alle Verpflichtungen des Unternehmens. Anders als beim Fremdkapital (Kredit) werden für Eigenkapital keine Sicherheiten verlangt. Geht etwas schief, ist das Geld meist komplett verloren, da alle Verbindlichkeiten vollständig bezahlt sein müssen, bevor Eigenkapitalgeber das eingesetztes Kapital zurückbekommen. Entsprechend hoch sind deren Renditeerwartungen. Sogar in Niedrigzinsphasen erwarten Eigenkapitalgeber eine Rendite von mindestens 10 % p.a. auf das eingesetzte Kapital.

Im Übrigen sollten nicht nur externe Investoren, sondern auch Unternehmer diese Rendite für ihr eingesetztes Kapital anstreben.

Die Eigenkapitalrendite isoliert betrachtet, sagt aber noch nicht viel über den Unternehmenserfolg aus. Bei konstanter Ertragssituation ist die Eigenkapitalrendite umso höher, je weniger Eigenkapital eingesetzt ist. Deshalb ist es sinnvoll, parallel auch einen Blick auf die Gesamtkapital-Rentabilität zu werfen.

Gesamtkapital-Rentabilität

Zur Berechnung der Gesamtkapitalrendite werden zur Summe aus Betriebs- und Finanzergebnis die bezahlten Fremdkapitalzinsen wieder addiert, da sie den schon ausbezahlten Teil der Kapitalkosten darstellen und bei Berechnung der Gesamtkapital-Rentabilität mitberücksichtigt werden müssen.

Die Gesamtkapital-Rentabilität zeigt, wie das gesamte, im Unternehmen gebundene Kapital verzinst wird. Da die Zinsen für Fremdkapital deutlich niedriger sind, als die Renditen, die Eigenkapitalgeber erwarten, ist es durchaus sinnvoll, das Unternehmen teilweise über Krediten zu finanzieren. Wie im Teil I zum Thema „Eigenkapitalquote“ ausgeführt, ist auf ein ausgewogenes Verhältnis zwischen Eigen- und Fremdkapital zu achten, um die Unternehmensstabilität nicht zu gefährden.

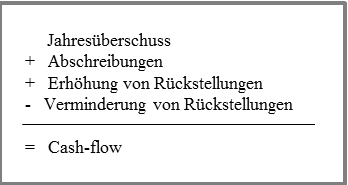

Cash-flow und Cash-flow-Rate

In der Bilanzbesprechung mit Ihrer Bank werden Sie früher oder später mit dem Begriff „Cash-flow“ konfrontiert. Eines vorneweg: Es gibt weder eine sinnvolle deutsche Übersetzung des Begriffs noch einen einheitlichen und ausschließlich gültigen Weg diesen Wert zu berechnen.

Prinzipiell sagt der Cash-flow aus, inwieweit das Unternehmen in der Lage ist, sich aus eigener Kraft zu finanzieren (Innenfinanzierungskraft).

In der Bankpraxis wird der Cash-flow üblicherweise wie folgt berechnet:

Der Cash-flow informiert darüber, welche Zins- und Tilgungsleistungen das Unternehmen erbringen kann. Gerade bei Unternehmen, die regelmäßig investieren, vermindern hohe Abschreibungen den Gewinn. Abschreibungen sind keine Ausgaben, das heißt, es bleibt mehr Geld im Unternehmen als der Gewinn ausweist.

Die Cash-flow-Rate zeigt auf, welcher Anteil des Umsatzes an liquiden Mitteln im Unternehmen verbleibt und für Investitionen, Kapitaltilgung und Gewinnausschüttung zur Verfügung steht.

Alternativ berechnen Banker EBIT und EBITA um die Kapitaldienstfähigkeit von Unternehmen zu beurteilen. Die Definition dieser Begriffe finden Sie im verlinkten Beitrag.

Die Aufgabe von Steuerberatern ist es, die Steuerlast ihrer Mandanten möglichst klein zu halten. Gerade bei erfolgreichen Unternehmen wird das Ergebnis daher so niedrig wie möglich ausgewiesen. Dadurch verschlechtert sich nicht nur das Bilanzrating, sondern auch die Konditionen für künftige Finanzierungen. Es gilt beide Aspekte – Steuer und Kreditwürdigkeit – im Auge zu behalten.

Kennzahlen zur Unternehmensliquidität

Wenn es hart auf hart kommt, geht es alleine darum: Kann das Unternehmen seine Rechnungen bezahlen oder nicht. Also: Ist das Unternehmen liquide oder nicht?

Liquiditätsgrade

Allerdings weisen die Kennzahlen der Jahresabschlussanalyse lediglich stichtagsbezogene statische Liquiditätskennzahlen aus. Eine positive statische Liquidität zum Bilanzstichtag ist kein Garant dafür, dass ein Unternehmen zum aktuellen Stichtag tatsächlich zahlungsfähig ist. Es geht bei diesen Kennzahlen primär darum aufzuzeigen, ob ein Unternehmen das in Vermögenswerten gebundene Kapital so freisetzen kann, um damit seine Zahlungsverpflichtungen fristgerecht erfüllen zu können.

Als flüssige Mittel gelten Kassenbestand, Bankguthaben und Wertpapiere, die sofort verkauft werden können.

Zu den kurzfristigen Verbindlichkeiten (Laufzeit höchstens 1 Jahr) zählen Verbindlichkeiten aus Lieferung und Leistung, Kontokorrent- und andere kurzfristige Kredite sowie kurzfristige Rückstellungen.

Working Capital

Working Capital, manchmal auch als Betriebskapital bezeichnet, zeigt die Differenz zwischen kurzfristig gebundenem Unternehmensvermögen und den kurzfristigen Verbindlichkeiten auf. Die Kennzahl sollte immer positiv sein. Andernfalls wäre auch langfristig gebundenes Vermögen nur kurzfristig finanziert. Das würde dem Grundsatz einer stabilen Finanzierung widersprechen.

Was sich hinter der Kennzahl Working Capital alles versteckt, finden Sie im verlinkten Beitrag.

Fazit:

Kennzahlen sind keineswegs nur trockene Zahlen. Ganz im Gegenteil: Sie sind ein munteres Völkchen und wer sie zu lesen versteht bekommt spannende Informationen über das eigene Unternehmen. Und über die Unternehmen der Wettbewerber. Allerdings sagen viele Kennzahlen isoliert betrachtet nur wenig aus. Interessanter ist es, die beschriebenen Kennzahlen insgesamt im Auge zu behalten und ihre Entwicklung im Zeit- und im Branchenvergleich zu verfolgen.

Kapitaldienstfähig?

Kapitaldienst und Kapitaldienstgrenze einfach berechnen

… mit dem kostenlosen Excel-Tool.

Elfriede Hübner

Jetzt hilft sie Unternehmen, die eigenen Stärken bei Kreditverhandlungen ins richtige Licht zu rücken.

Denn nicht nur die nackten Zahlen entscheiden darüber, ob ein Unternehmen Kredite bekommt oder nicht.

Bitte geben Sie Ihre E-Mail-Adresse ein und klicken Sie auf den Anforderungs-Button. Zusätzlich zum Dossier erhalten Sie künftig meinen Newsletter. Der Newsletter erscheint maximal einmal im Monat und versorgt Sie laufend mit Tipps und Anleitungen für erfolgreiche Finanzierungsverhandlungen. Hin und wieder werde ich Sie auch über meine aktuellen Angebote informieren. Ich achte auf Ihre Privatsphäre. Ihre Daten werden keinesfalls weitergegeben und Sie können sich jederzeit mit nur einem Mausklick abmelden.

Bitte geben Sie Ihre E-Mail-Adresse ein und klicken Sie auf den Anforderungs-Button. Zusätzlich zum Dossier erhalten Sie künftig meinen Newsletter. Der Newsletter erscheint maximal einmal im Monat und versorgt Sie laufend mit Tipps und Anleitungen für erfolgreiche Finanzierungsverhandlungen. Hin und wieder werde ich Sie auch über meine aktuellen Angebote informieren. Ich achte auf Ihre Privatsphäre. Ihre Daten werden keinesfalls weitergegeben und Sie können sich jederzeit mit nur einem Mausklick abmelden.